현대重그룹, 대우조선 인수시 ‘빅2’로 재편자금여력 충분해 대우조선 품으면 경쟁력 ↑현대중공업지주 자회사로 편입 가능성 높아

조선업계 1위인 현대중공업그룹이 대우조선을 품게 되면 그룹 3사(현대중공업·현대미포조선·현대삼호중공업)와 함께 국내 시장 점유율 80%가량을 장악하게 될 전망이다. 아직은 인수 가격과 주최 등이 명확히 드러나지 않아 인수전의 향방에 관심이 쏠리고 있다.

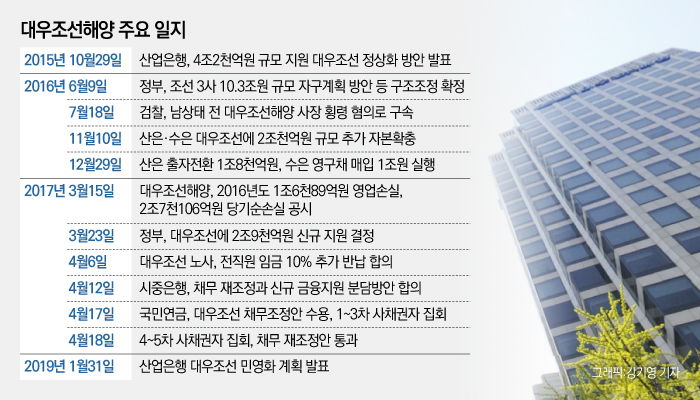

대우조선해양 최대주주인 KDB산업은행은 31일 오후 여의도 본점에서 기자간담회를 열고 대우조선 매각을 공식화할 계획이다. 현대중공업은 산은에 대우조선 인수의향서를 제출하고 남은 협상을 진행중이다.

그동안 주채권은행인 산은은 조선업황 추이를 지켜보면서 매각 시점을 저울질해 왔다. 대우조선이 내년까지 예정된 자구계획안 이행은 충분하다고 판단한 만큼 매각 절차가 본격화했다는 관측이 나온다. 업황이 뚜렷한 회복세를 보이면서 대우조선 인수에 부담이 줄어든 점도 매각 추진에 영향을 미친 것으로 보인다.

김홍균 DB금융투자 연구원은 “인수 과정에서 현대중공업과 현대중공업지주는 비용발생과 대조 인수관련 금액, 시너지, 노조 저항 등 불확실성 측면에선 부정적”이라면서 “대우조선은 주인 없는 회사에서 벗어나 생존 가능성이 높아져 긍정적”이라고 평가했다. 이어 “인수 가격 및 인수 조건 등 세부적인 내용은 확인이 필요하다”면서 “대우조선을 인수한 이후에는 시장 지배력 강화와 시너지가 선명해질 것”이라고 덧붙였다.

산은은 대우조선 지분 55.7%를 보유한 최대주주로 현대중공업이 지분을 인수하면 경영권을 확보하게 된다. 산은이 보유한 대우조선의 지분은 전날 종가(14만4500원) 기준으로 약 2조1000억원 수준이다.

현대중공업지주는 현대오일뱅크 지분 19.9%를 사우디아라비아 국영석유사 아람코에 넘겨 1조8000억원의 자금을 확보할 예정이다. 여기에 지난해 3분기 말 연결기준 현금 및 현금성 자산규모는 2조6900억원, 별도 기준 현금성 자산규모는 1조6300억원 수준으로 파악됐다. 이 때문에 대우조선 경영권 확보를 위한 자금 여력은 충분해 과거 인수를 추진했던 때와 같이 컨소시엄 구성 가능성은 낮을 것이란 평가가 나온다.

엄경아 신영증권 연구원은 “대우조선 인수 움직임은 현대중공업이 시장에서 취할 것과 조정할 것을 정리한 뒤 확실한 경쟁력 1등자리를 지키려는 전략으로 해석할 수 있다”며 “현대오일뱅크 지분 매각으로 확보하는 자금은 현대중공업지주 몫인 만큼 지주 밑으로 새 법인이 들어갈지 등 향후 지분 관계는 지켜봐야 한다”고 말했다.

산은은 지난해 4월 내놓은 ‘조선산업 발전전략’을 토대로 대우조선이 2020년 자구계획안을 완료하는 시점에 맞춰 매각 추진을 타진하겠다는 뜻을 밝힌 바 있다. 그만큼 실적 개선 추이를 봐서 매각을 추진한다는 의지만은 확고했다. 그동안은 대우조선이 막대한 부실을 떠안고 경영정상화를 추진했기에 그 어떤 기업도 선뜻 인수에 나서지 않았다. 하지만 지난해까지 2년 연속 현금흐름이 흑자로 돌아선 데다 최근 수주 확대에 나서고 있어서 내년에 자구계획 완료까진 문제가 없을 것으로 보고 있다.

대우조선은 오는 2020년까지 5조8000억원의 유동성 확보 계획안을 충실히 이행하고 있다. 작년 말까지 대우조선은 3조4000억원(이행률 60%)을 달성해 당초 목표였던 3조3000억원을 1000억원가량 초과 달성했다. 지난해와 비슷한 수주 실적을 유지한다면 남은 2년간 2조4000억원의 유동성 확보에는 큰 어려움이 없을 것으로 시장에선 판단하고 있다.

대우조선은 지난해 68억1000만달러의 선박을 수주했고 다음달 내놓을 예정인 2019년 사업계획은 전년목표(73억달러) 대비 10% 늘어난 80억달러 이상 상향 제시할 것으로 예상된다. 연초부터 5억5000만달러 규모의 초대형원유운반선(VLCC) 6척을 수주하는 등 지난해 VLCC 16척 대비 40%에 달하는 실적을 이미 올렸다.

현대중공업그룹 3사는 올 수주목표로 작년보다 21% 늘어난 159억달러로 잡았다. 대우조선을 품게 되면 선박부문 목표 수주액은 약 240억달러 규모로 늘어나게 된다.

조선업계 관계자는 “대우조선은 현대중공업보다 액화천연가스(LNG)선과 방산에 강점이 있다”며 “양사가 합칠 경우 국내 조선소 점유율은 75~80% 수준, 세계 시장 점유율은 25% 정도로 올라갈 것”이라고 전망했다.

뉴스웨이 김정훈 기자

lennon@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글